「会社を辞めてワーホリに行くけれど、会社で加入していた401k(企業型DC)はどうなる?」

「確定拠出年金は手続きが必要らしいけれど、正直忙しいし放置でも大丈夫?」

その放置、本当に危険です。

結論はひとつ。

退職後6ヶ月間、企業型DC(401k)を放置すると必ず「自動移換」が発動します。

「ワーホリ準備で忙しいから」と後回しにすると——

これまで積み立ててきた企業型DCは、

運用が止まり、手数料だけが引かれ続け、着実に資産が減っていく

“自動移換”という最悪の状態に落ちてしまいます。

Kea(ケア)

Kea(ケア)はじめまして。ふふろぐを運営するKea(ケア)です。

私も30歳で退職し、ワーホリ準備と並行してこの「企業型DC→iDeCo移管」の問題を徹底的に調べました。

SE(システムエンジニア)として、複雑な年金制度の「仕様」をハックし、最も安全な手順を確立しました

この記事では、

- 退職後に401kを放置した際の自動移換リスク

- 唯一の正解であるiDeCoへの移管方法

- ワーホリ退職者が必ず知るべき「非居住者の落とし穴」

これらを、SE視点でわかりやすくまとめた「攻略ログ」として解説します。

- 確定拠出年金(401k)を退職後に放置すると起きる「自動移換」の正体

- なぜiDeCo移管が唯一の回避策と言えるのか

- 【重要】ワーホリ退職者が陥りがちな「非居住者の罠」

- SEがまとめた401k→iDeCo移管の時系列ToDoリスト

退職後6ヶ月放置で発動する“自動移換”の仕組みとリスク

まず、あなたが会社を退職(社会保険の資格を喪失)すると、その確定拠出年金(401k/企業型DC)はどうなるのでしょうか?

答えは、

です。

もし、あなたが「ワーホリ準備で忙しいから」と、この手続きを6ヶ月間放置すると…

あなたの資産は国民年金基金連合会に強制移管される「自動移換」になります。

※自動移換=運用が止まり、手数料だけが引かれ続ける状態

自動移管されると何が起こるかというと、

- 運用が完全停止する

あなたの資産は現金化され、一切の投資運用がストップします。(本来なら期待できる年利3〜7%の運用益が、ゼロになります。) - 手数料だけが毎月引かれ続ける

運用もされないのに、管理手数料(数千円)だけは容赦なく引かれ続け、あなたの資産は一方的に目減りします。 - 年金受給の加入期間にカウントされない

将来の年金受給額にも悪影響が出ます。

これが、30歳会社員が退職時に絶対にやってはいけない401k放置の正体です。

【唯一の正解】iDeCo(イデコ)の口座を作って資産を自分で移管する

この最悪の事態を避ける唯一の方法が、会社の401k(企業型)から、個人のiDeCo(個人型)へ、あなたの年金資産をお引っ越し(移管)させることです。

iDeCo口座(SBI証券や楽天証券など、好きな金融機関を選べます)に資産を移せば、その後も運用が継続され、手数料で目減りすることもありません。

私の所属していた企業でも確定拠出年金

【最重要】ワーホリ退職者がiDeCo移管で絶対に避けるべき「非居住者の罠」

「なるほど、じゃあ退職して、渡航準備しながらiDeCoの口座開設すればいいんだな」

待ってください。そこにワーホリならではの「罠」があります。

以下の記事で解説した通り、ワーホリに行く私たちは海外転出届を出して非居住者になります。

住民票を抜くか迷っている人(居住者のまま行く場合) ※タップで開く

1年未満の渡航などで住民票を残す場合は、今まで通りiDeCoに加入できます(この章の「罠」は関係ありません)。

ただし、住民税・国民年金・健康保険の支払い義務(月数万円〜)が続くため、退職ワーホリ勢の多くは「海外転出届」を出して節約するルートを選びます。

この記事では、海外転出届を出す(非居住者になる)前提で解説を進めています。

そして、iDeCo(およびNISA)のルールは、

これが何を意味するか、論理的に紐解いていきましょう。

【最悪のシナリオ】手続きの順番ミス

- あなたが退職する。(11月末)

- ワーホリ準備のため、役所で海外転出届を提出する。(12月1日)

→ この瞬間にあなたは非居住者になります。 - その後、「そういえば、確定拠出年金(401k)の手続きをしていなかった」と証券会社にiDeCoの「新規加入」を申し込む。(12月5日)

- 証券会社からお客様は非居住者のため、iDeCoに新規加入できませんと拒否されます。

- あなたは401kの移管先(iDeCo)を失い、6ヶ月後に自動移換(資産塩漬け)が確定します。

このパターンを確実に回避する方法は、実は1つだけです。

次の章でしっかりと解説していきます。

ワーホリ退職者のための401k→iDeCo移管ロードマップ

まずは、iDeCoの移管先となる金融機関(証券会社)を決めます。

システムエンジニアである私の視点では、手数料が安く、商品ラインナップが豊富な「SBI証券」か「楽天証券」の2択です。(※iDeCo口座の比較は、別記事で徹底的に解説します)

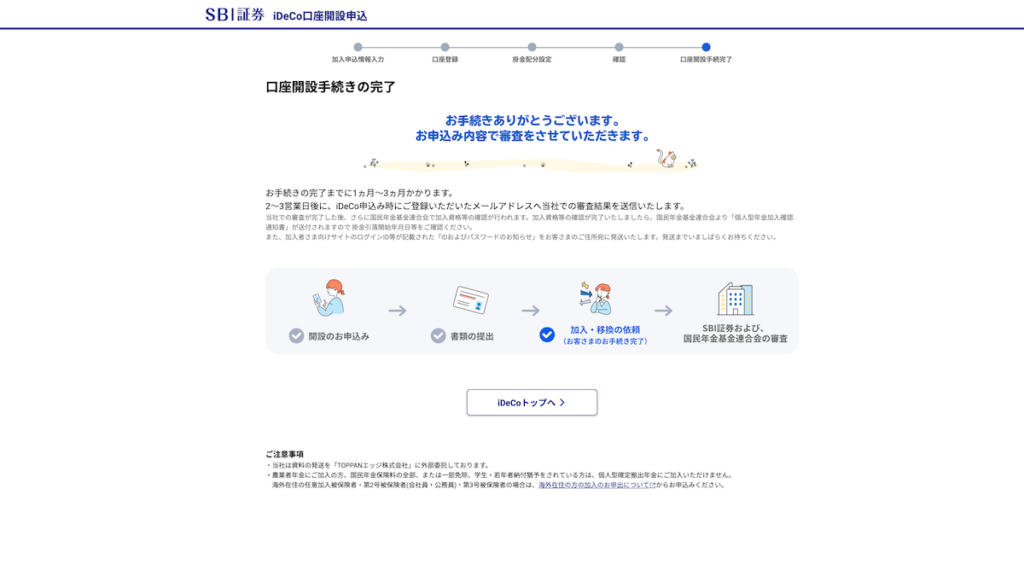

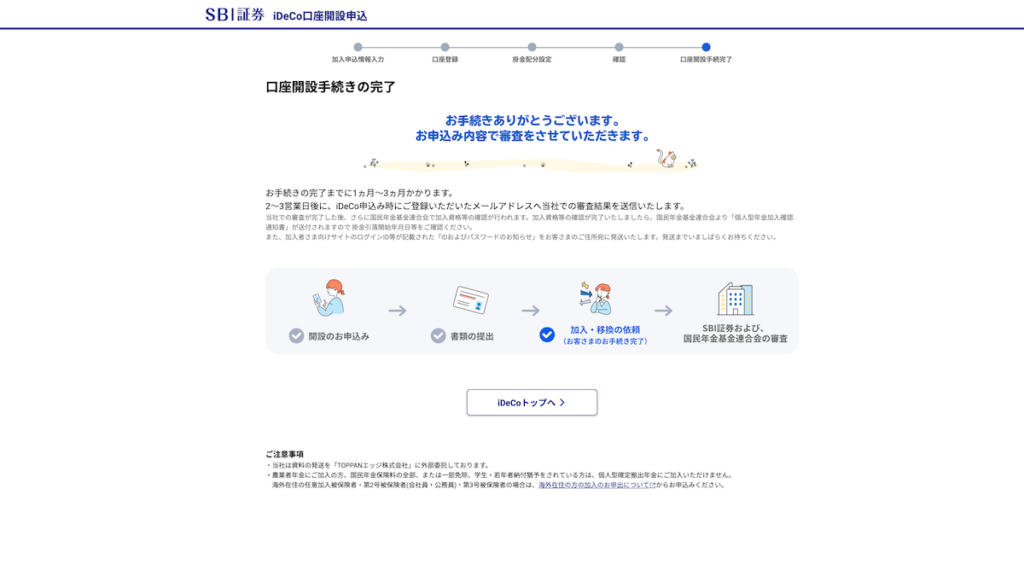

【最重要】iDeCo申し込みは「海外転出届」より先です!

STEP1で決めた証券会社のWeb申し込みは、役所で「海外転出届」を出す前に必ず済ませてください。

まだ居住者であるこのタイミングなら、問題なく申し込めます。

※ 加入審査(国民年金基金連合会の審査)には1〜2ヶ月ほどかかります。

日本にいる間に「口座開設完了」の通知を受け取るためにも、早めの行動を強く推奨します!

現在はSBI証券や楽天証券なら、スマホとマイナンバーカードがあればWebだけで手続きが完結します。(書類の郵送は不要)

ただし、Web申し込みをいつ実行するかは、あなたの退職から渡航までのスケジュールによって2つの戦略に分かれます。

パターンA:退職から渡航まで「3ヶ月以上」余裕がある人

推奨:【退職してからWeb申し込みする】

会社から「資格喪失証明書」などの書類が届いてから、スマホで申し込み画面を開き、移換(資産の移動)の手続きを行います。

こちらのケースは特段デメリットはありません。

退職後に落ち着いて手続きができるので、スケジュールに余裕がある方はこのルートが王道です。

【有給消化をする人は要注意!】

「最終出社日」から渡航まで余裕があっても、「正式な退職日(有給消化終了日)」から渡航までが短いとアウトです。

iDeCoの手続きに必要な書類(資格喪失証明書)は、正式な退職日からさらに1〜2週間経たないと届きません。書類待ちの間に日本を離れることにならないよう、逆算して判断してください。

パターンB:退職から渡航まで余裕がない人

推奨:【在職中にWeb申し込みを完了させる】

退職直前はどうしてもバタつきます。

その状態で不備が出て口座開設が遅れると、出国後は非居住者扱いとなり、Web申し込みができません。

結果として、確実に詰みます。

多少の手間をかけてでも、日本にいるうちに確実に口座枠を作ってしまうルートです。

ここが落とし穴!

iDeCoの仕様上、在職中は掛金の停止(0円)を選ぶことができません。

申し込みから退職後の変更手続きが完了するまでの数ヶ月間は、最低でも月額5,000円の拠出(支払い)が必須になる点だけご注意ください!

実際にKeaはどうしたのか?

私自身は、「在職中にiDeCo口座を開設する(パターンB)」を選びました。

ワーホリ資金を貯めている最中に、毎月5,000円以上の現金がロックされるのは地味に痛手です。

しかし、渡航直前は役所の手続きや引越し作業で想像以上に多忙になります。

そこで「手続きミスで詰むリスク」をゼロにするために、早め早めに終わらせる道を選びました。

私は、渡航半年前となる2025年12月にiDeCo口座を開設しました。

月々の手取りは減りますが、消えてなくなるわけではなく将来の自分への貯金です。

「安心を買うためのトレードオフ」と割り切れる方には、個人的にこの「退職前開設」ルートを強くおすすめします!

ご自身のスケジュールに合わせて、安全な方を選んでください。

2022年10月の法改正で企業型確定拠出年金に加入している人も、iDeCoに申し込めるようになっています。

個人的には、退職1月前くらいにiDeCoの口座を開設しておくことをオススメします!

参考:【2022年10月制度改正】企業型DCとiDeCoが併用可能に(楽天証券)

【注意】「マッチング拠出」を利用していませんか?

会社のDC掛金に上乗せして給与から拠出するマッチング拠出を利用している場合、在職中にiDeCoを申し込むことはできません(併用不可)。

この場合、申し込みは退職日を過ぎてから行う必要があります。

参考:「マッチング拠出」と「選択制DC」はどう違う?(indeed)

退職後、元の会社から企業型年金加入者資格喪失のお知らせといった書類が届きます。

その書類を手元に用意し、STEP2で決めた証券会社のWebサイト(申し込み画面)を開きます。

画面の案内に従って、書類に記載された「基礎年金番号」や「実施事業所等の名称」などを入力すれば手続き完了です!

iDeCoの加入手続きが始まった(または完了した)後で、初めて役所に行き、海外転出届を提出します。これであなたは非居住者になります。

【FAQ】確定拠出年金(401k/企業型DC)・iDeCoのよくある疑問

- ワーホリ中(非居住者)、iDeCoの掛け金は払えますか?

-

はい、国民年金に任意加入すれば、拠出(積み立て)を継続できます。

【重要】2022年5月の法改正により、国民年金に任意加入していればiDeCoへの加入(拠出)が可能になりました。

【あなたの選択肢は2つです】

- 国民年金を任意加入する人

→ iDeCoの掛け金も継続できる。(※ただし国民年金保険料の支払いも発生) - 国民年金を任意加入しない人

→ iDeCoの掛け金は停止となり、「運用指図者(すでにある資産を運用するだけの人)」になります。

確定拠出年金(401k/企業型DC)から移管した資産の運用だけはどちらのパターンでも可能です。

自動移換(塩漬け)とは雲泥の差が出ますので、ワーホリ前に必ず移管しておきましょう。あわせて読みたい

【SEが試算】国民年金・健康保険は払うべき?ワーホリ退職者の「損益分岐点」と3つの選択肢 ワーホリで年金未納だと将来42万円損する?SEが試算した「任意加入」の実質利回りは驚異の198%。住民票を抜く・残す・任意加入の3択を徹底比較。目先の20万か将来の安心か、あなたの損益分岐点と最適解を解説。

【SEが試算】国民年金・健康保険は払うべき?ワーホリ退職者の「損益分岐点」と3つの選択肢 ワーホリで年金未納だと将来42万円損する?SEが試算した「任意加入」の実質利回りは驚異の198%。住民票を抜く・残す・任意加入の3択を徹底比較。目先の20万か将来の安心か、あなたの損益分岐点と最適解を解説。※注意:掛金の引き落とし口座について

iDeCoの掛金引き落とし口座は「本人名義」に限られます。渡航前に解約する予定の銀行口座を登録しないよう注意してください。

- 国民年金を任意加入する人

- 私はすでにiDeCo口座を持っています。手続きは何をすれば良いですか?

-

あなたの手続きは非常に簡単です!

新規加入の必要がないため、ワーホリ(非居住者)の罠を気にする必要がありません。

退職後に、今使っているiDeCoの金融機関(SBIや楽天など)に連絡し、「会社を辞めたので、401kの資産をiDeCoに移管したい」と伝えるだけでOKです。必要な書類(移換申出書)を送ってもらいましょう。

参考リンク

SBI証券:企業年金の資産をiDeCoへ移す

楽天証券:企業型からの移換申込方法 - 6ヶ月の期限を過ぎてしまい自動移換されてしまったら、もう終わりですか?

-

終わりではありませんが、非常に面倒です。

国民年金基金連合会に「自動移換されています」と連絡し、そこからiDeCo口座(この場合は新規加入ではなく、自動移換者用の移管手続き)に資産を移し直す必要があります。

手数料も余計にかかるため、絶対に避けるべきです。

- そもそも、iDeCoに移管せず「現金(一時金)」として引き出すことはできませんか?

-

残念ながら、ほぼ100%できません。

401kやiDeCoは、あくまで60歳以降に受け取るための年金資産です。途中で現金化(脱退一時金)するには、資産額が1.5万円以下などの非常に厳しい条件があり、会社員として数年間勤めてきた方は、まず該当しません。

このため、放置(自動移換)かiDeCoに移管の2択しかなく、だからこそiDeCo移管が唯一の正解となります。

参考資料:脱退一時金を受取れるケースとその手続き(労働金庫連合会)

- ワーホリから帰国したら、iDeCoの掛け金(積み立て)は再開できますか?

-

はい、簡単な手続きで運用指図者から加入者に戻れます。

帰国して転入届を提出すると、国民年金の加入義務が再開します。

そのタイミングで、iDeCoの金融機関(SBIや楽天など)に連絡し、加入者(掛け金を払う人)に戻る手続きを行えば、すぐに積み立てを再開できます。 - 夫婦でワーホリに行きます。妻の確定拠出年金(401k/企業型DC)/iDeCoも同じ手続きが必要ですか?

-

はい、資産は個人単位です。全く同じ手続きがそれぞれ必要です。

- 401k加入中 → iDeCo口座開設と移管が必要です。

- iDeCo加入中 → iDeCo金融機関への非居住者(運用指図者)への変更届が必要です。

- 証券会社からの郵便物はどうすればいいですか?(住所変更)

-

渡航前に必ず「実家」などに住所変更してください。

海外転出届を出しても、iDeCoの運用報告書や重要なお知らせは郵送で届くことがあります。

一人暮らしのアパートを引き払う場合は、必ず渡航前に「実家のご両親の住所」などに登録情報を変更しておきましょう。郵便物が届かず「宛所不明」になると、口座が一時凍結されるリスクがあります。

まとめ:確定拠出年金(401k/企業型DC)は退職前のiDeCo口座開設で罠を回避せよ!

30歳会社員のワーホリ退職で、最も危険な「401k放置」問題の攻略ログでした。

最後に、この記事を読んでくださった方へのToDoリストを共有します。

ToDoリスト

- 退職2ヶ月前〜: iDeCoの移管先(SBI証券 or 楽天証券)を決める。

- 退職1ヶ月前〜:

- Step2パターンAの方:iDeCo加入手順の確認し、退職後速やかにiDeCo口座を開設

- Step2パターンBの方:iDeCo口座を開設

- 退職後(書類が届き次第): 証券会社のWebサイトで移換の情報を入力する。

- 渡航14日前: 役所で海外転出届を提出する。

この順番さえ守れば、あなたの大切な年金資産をワーホリ中も安全に運用を続けることができますよ!

万全の準備で、資産を守り抜きましょう!

コメント